今晩にもアメリカの2月のインフレ率(消費者物価指数)が発表になります。

2月の結果は蓋を開けてみないとわかりませんが、せっかく物価に関心が高まっている頃なので今後1-2年の話をしたいと思います。

今までの発表されているデータを見ると、今回は1970年代から1980年代のアメリカのように何度も高いインフレを繰り返すことにはならない可能性が高いと思っています。

この記事のポイント

- 1970年代と1980年代のアメリカでは原油価格の高騰だけではなく、高い賃金の伸びが続いたために何度もインフレの波が訪れた。

- 一方、2024年のアメリカは1970〜1980年に比べて賃金の伸びが抑えられている。インフレの再燃のリスクは低い。

- 再びインフレの波が今後起こるとしたら、アメリカ政府が大型の景気対策を取る場合。それがないなら、インフレは再燃はもうない。

1970年代のインフレの原因

よく賃金伸びが高まるとインフレが根付くといいます。賃金の上昇は一度過熱すると1度や2度の景気後退では収まらずに、10年くらい続くことがあるからです。

実際にそれが起こったのが、1970年から1980年にかけてのアメリカでした。

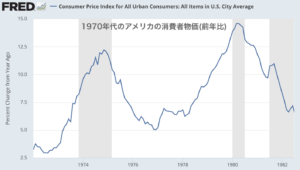

上の図は1970年代のアメリカの消費者物価の伸び(前年比)を示したものですが、1度収まったかと思いきや、何度もインフレがくすぶっている様子が見られます。

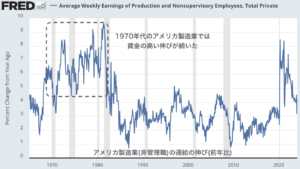

そして、このときのアメリカの賃金の伸びは極めて強いことが下図の週給の伸びのグラフからわかります。

2024年の賃金の伸びは1970年代よりも低い

さて、ここからが本題なのですが、今のアメリカの賃金の伸びはどのようになっているでしょうか。

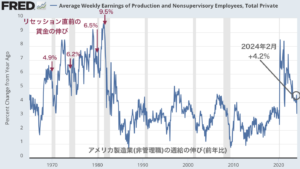

先ほどと同じグラフで、最近のアメリカの賃金の伸びを確認してみましょう。

まず、24年2月時点のアメリカの製造業(非管理職)の賃金の伸びは前年比4.2%です。

この数字はアメリカが景気後退になれば、更に低下すると予想されますが、現時点で4.2%まで低下しているのは良い兆候ではないかと考えています。

1970年代の高いインフレ率に見舞われた時期の景気後退前の賃金の伸び(上図グラフの赤い数字)と比べてみると、どの値よりも今のアメリカのほうが賃金の伸びが低いです。

よって、賃金上昇で何度もインフレを繰り返した1970年代のようにはならないのではないかと私は思います。

インフレ再燃と投資への影響

もしも、インフレの再燃がないとすると投資にはどのような影響が出るでしょうか。

私はこれから早くて半年から1年程度でアメリカは景気後退になると思っているのですが、その景気後退時で資産の価格が下がった時に買うものが変わると思っています。

もしもインフレの再燃があるなら、そこで買うべきは石油や金属などの鉱業株を中心に商品(コモディティ)や買うことになります。

しかし、インフレ再燃がないなら、今のサイクルでもっともダメージを受けたアメリカの小型成長株や地銀株などを買うことになります。

時期ごとに漠然と描いている投資のイメージは次のようなものです。

- 現時点:ビットコイン

- 景気後退突入後:アメリカ国債、日本円

- 景気後後退が終了後:(インフレ再燃あり)鉱業株やコモディティ、(インフレ再燃なし)小型成長株や地銀株

最後に1点注意なのは、次の景気後退が起こった場合にアメリカ政府が再び大規模な給付金を配りだす場合です。

この場合は、2020年の新型コロナ流行初期のように1-2年かけてインフレが再燃するシナリオに突入すると思うので、景気後退後に買う銘柄の選択が変わってくることになります。