ウォルト・ディズニーの2020年4-6月期の決算は悪かったです。収益は予想を超えて前年比42%減少して、利益は赤字に転落しています。

しかし、決算発表後に株価は5%以上も上昇しました。

動画ストリーミングサービスDisney+の加入者数が2024年達成目標だった6000万を既に達成し、さらに新しい動画ストリーミングサービスも明らかにしたことを投資家は好感した、とメディアでは伝えられています。

しかし、個人的にはこの上昇理由はやや説明不足だと思います。ディズニーの決算がボロボロだったにも関わらず決算発表後に株価が上昇した本当の理由は、ヒットしたDisney+のアプリを使ってどうやってさらに儲けるかのアイディアを投資家に見せたからだと思っています。

この記事のポイント

- 2020年4-6月期は収益も利益も大幅に減少し、予想を下回る結果となった。新型コロナウイルスでテーマパークと映画の収益が大きく減少した。

- 明るい材料は、動画ストリーミングサービスDisney+の加入者数が6000万人を超えたこと。2024年までに6000万人から9000万人が目標だったが、サービス開始1年以内に既に達成した。

- 映画館での上映が延期されていた実写版ムーランは今回限りDisney+アプリ内で特別料金を払って視聴できるようになることが発表された。既に多くのユーザを獲得しているDisney+のアプリを使って、さらにどうやって稼ぐかのアイディアが今決算で示された。

動画ストリーミングサービスのDisney+はかなりヒットしていると言えますが、ユーザー数ではネットフリックスの3分の1、単価は2分の1しかなく、売上の大きなウォルト・ディズニー社を支えるには規模が小さいと前期の決算まで考えていました。

しかし、Disney+のアプリから特別料金を支払えばワンクリックで追加コンテンツが見れるようになるのであれば、ヘビーユーザからさらに収益を得られることが具体的に見えてきました。

Disney+の加入者数の増加のニュースだけではなく、収益の引き上げ方を投資家に示したことで、投資家はDisney+の将来性を高く評価して株価が上がったように思います。

2020年4-6月期決算

2020年4-6月期の業績は、収益も利益もとても悪かったです。

ディズニーのテーマパーク事業と映画事業がともに新型コロナウイルスの影響を強く受けたため、世界中で売上が急減速しました。

- 一株利益:マイナス2.61ドルで、予想を1.63ドル下回った。

- 調整後一株利益:0.08ドルで、予想を0.75ドル上回った。

- 収益:117.8億ドルで、予想を5.8億ドル下回った(前年比マイナス42%)。

- Disney+加入者数:5775万人(決算発表時の最新情報は6050万人、1-3月期は3350万人)

- EPSN+加入者数:850万人(1-3期は790万人)

| 単位:10億ドル | 3Q20 | 前年比 |

|---|---|---|

| 収益 | $11.8B | -42% |

| 営業収益 | $1.1B | -72% |

| 純利益 | -$4.7B | -430% |

| 調整後一株利益 | $0.1B | -94% |

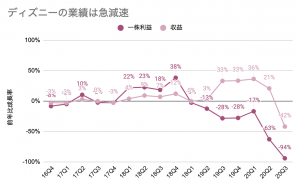

業績が減速した様子は、グラフを見ればすぐにわかります。

既に1-3月期(2020年Q2)の時点で大きな利益の低迷が見られていましたが、今期の業績の悪化はそれを上回る内容でした。

部門別売上

新型コロナウイルスの影響で、テーマパーク事業と映画事業が低迷したと話をしましたが、ここからは具体的な数字で低迷を確認していきます。

ディズニー社の各部門の業績を見ていきますが、その前に部門名をおさらいしておきます。

ディズニーの部門

- メディアネットワーク:ABCや21世紀FOXなどのテレビ局やメディア

- パーク&グッズ:テーマパーク、ツアー、キャラクターグッズ

- スタジオ・エンターテイメント:ディズニー・スターウォーズ・ピクサー・マーベルなどの映画

- Direct to Consumer(DTC)&海外:動画ストリーミングサービスのDisney+、EPSN+(スポーツ専門動画配信)、Huluの売上と米国以外の売上

少しわかりにくいのは「DTC(ダイレクト・トゥ・コンシューマー)」ですが、この中には今のウォルト・ディズニー社が力を入れている動画サービスの売上が含まれています。

今期の業績は、好調なDisney+を含むDTC部門以外は、全て前年の収益を下回る結果になりました。

| 売上(単位:10億ドル) | 3Q20 | 構成比 | 前年比 |

|---|---|---|---|

| メディア | $6.6B | 56% | -2% |

| パーク&グッズ | $1.0B | 8% | -85% |

| スタジオエンタメ | $1.7B | 15% | -55% |

| DTC&海外 | $4.0B | 34% | +2% |

| その他 | -$1.5B | -13% | -100% |

| 合計 | $11.8B | 100% | -42% |

世界中のテーマパークの閉鎖の影響を受けてパーク&グッズは前年比マイナス85%、映画館の閉鎖でスタジオエンターテイメントはマイナス55%と大きく落ち込こんでいます。

2013年からこの株を保有していますが、これほど大きな低迷をみたのは初めてです。

この決算で明るい材料があったとすれば、近年ディズニーが力を入れている動画ストリーミングサービス(DTC部門)についてでした。

動画ストリーミングに関する情報公開

- Disney+(ディズニー・ピクサー・マーベル・スターウォーズ等)、Hulu(ネットフリックスのようなコンテンツ)、ESPN+(スポーツ)3つの動画サービスの有料加入者数の合計は1億人を超えた。

- 2019年末に始まったDisney+は6050万件を超え、2024年に6000万〜9000万契約の目標を1年未満で達成した。

- 2021年度に21世紀Foxから買収したコンテンツを中心とした新ストリーミングサービスを発表。

新ストリーミングサービスの情報はかなり限られるのですが、フォックステレビ、ABCスタジオ、FX、フリーフォーム、20世紀スタジオ、サーチライトなどのコンテンツを配信する予定だそうです。

ディズニーは既にDisney+、EPSN+、Huluの3つのストリーミングサービスを持っていますが、4つ目のサービスを立ち上げることになりそうです。

プレミアムコンテンツでさらに収益化を図るDisney+

この決算で、ディズニーは面白いアイディアを発表しています。

映画館での上映が延期されていた実写版ムーランは、一部の地域では映画上映もしつつ、今回限りの対応としてDisney+のアプリから追加料金(29.99ドル)を払うことで見れるようにすると言います。

ムーランの動画1つで追加料金約30ドルはかなり割高なので、恐らくプレミアムユーザが見れるようになるのはこの映画1つだけではなさそうです。詳細は今後発表になるはずです。

今までネットフリックスなどは定額制料金を支払えばどんな映像コンテンツも見放題でしたが、Disney+は一般ユーザ向けの低価格プランと、プレミアムユーザ向けのコンテンツも用意して追加料金をとる取り組みを試すようです。

ディズニーの動画ストリーミングサービスの戦略

- 今までの良質なコンテンツを低価格で提供してユーザを獲得する。価格帯はネットフリックスユーザでも、Disney+を契約してもえる程度の安価に設定する。

- ユーザが獲得できたら、Disney+のアプリ上で追加料金を払ってもらう仕組みを確立して、さらなる収益向上を図る(具体例は実写版ムーランなどの未公開作品をプレミアムユーザに限定配信)。

決算発表ではモルガン・スタンレーのアナリストが「これは今までの定額制動画サービスにはない、実に興味深いアイディアだ」と言って詳細を求める質問が飛ぶなど、注目を集めています。

このブログでも過去のディズニーの決算記事で、Disney+は価格が安すぎてこのままでは目標の6000万〜9000万加入を実現したところで、ディズニー社の収益の10%分にしかならないと問題を提起していました(以下、記事参照)。

ディズニー好決算。Disney+2,650万契約で株価上昇【2019年10-12月期】

この記事では、Disney+の好調のニュースを聞いて「株を買いたい!!」と前のめりになっている投資家向けに、Disney+が現時点で収益も利益も何も貢献していないという悲しい現実をお知らせをして冷静になってもらった上で、それでも5-10年先にはDisney+に未来があることをお伝えしたいと思います

こうしたDisney+の収益性の懸念に対するディズニーの回答が、今回1つ示された形になっています。

ボブ・チャペックCEOも「ディズニーが持っているプラットフォームだから試せる」と言っている通り、今回のプレミアムアクセスは試験的な側面もありますが、試す価値は十分にあると思います。

投資家は早くもDisney+の収益性向上に期待して、決算後に株価が上がったのではないかと考えています。