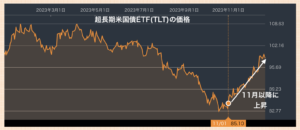

2023年に長期の米国債が買われると予想していましたが、それどころか10月までは大きく売られてエラい目にあいました。

今でこそようやく長期国債が買われて一息つけるようになったものの、11月以降の米国債買いではまだアメリカの景気後退を見込んだ買いは入っていないように見えます。

この記事のポイント

- アメリカの長期債は11月から上昇しているが、景気後退を織り込んでいるわけではなさそう。

- 通常、景気後退の前に債券投資家はハイイールド債権から米国債に資金を移す動きが見られるが、今回はまだ見られない。

- リスクに敏感な債券投資家が景気後退をまだ警戒していないなら、まだ米国株にも上昇する時間的余裕があるかもしれない。一方で、米国債のさらなる上昇にはまだ時間がかかるかもしれないが、景気後退時には上昇余地がまだある。

11月以降の上昇した長期米国債

11月以降にアメリカの長期債の価格は上昇(利回りは低下)しています。

しかし、冒頭でも話をしたように2ヶ月ほど続いた今回の米国債買いには、アメリカの景気後退を見越した米国債買いはほとんど入っていないように見えます。

以下に、昨今のアメリカで長期米国債が買われる理由をあげてみましたが、どうも今回の米国債買いは(1)(2)が影響していそうな気がします。

- (1)国債増発ペースが予想よりも緩やかになる。

- (2)インフレ鈍化で金融引き締めの終了が意識される。

- (3)景気後退に備えて敬意

まず、(1)アメリカの国債が予想されたほど発行されない場合には供給が減って価格は上昇します。

ニュースなどを読んでいると、アメリカ財務省の最近の国債発行のペースは30年債や10年債などの長期のものが前四半期に比べて落ちてきているという話を目にするので、国債の価格が上がるきっかけになったのかもしれません。

米国債、11月〜来年1月も増発へ 利払い負担増で(日経新聞)

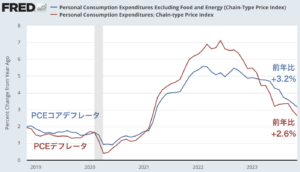

また、最近になって国債が買われている一番の理由は(2)金融引き締めの終了が意識されていることです。

この2年弱は高すぎるインフレを抑えるために金融引き締めをしてきましたが、最近では順調にインフレが鈍化していることが確認されています。

インフレが収まってきているなら、インフレ対策としての金融引き締めにも終わりが近づいているはずです。

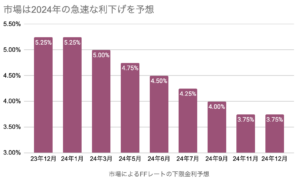

なので、市場は(2)の金融引き締めの終わりを強く意識して、2024年はかなり強気な利下げ予想を立てています。

これほどの利下げがあるなら、米国債には有利に働くはずなので最近の米国債は買われているようです。

(FRBが今の市場の予想どおりに利下げをしない場合には。反対に国債は大きく売られるのではないかと心配するほどの強い織り込みです。)

まだ織り込まれていない米景気後退

しかし、上記(3)のアメリカの景気後退については、リスクに臆病な米国債の投資家でさえ織り込んでいないように見えます。

債券投資家がアメリカ経済の悪化の兆候をつかんで売買する場合には、格付けの低い社債(ハイイールド債)を大きく売って米国債を大きく買う動きが出るのですが、その動きがまだ見られません。

もしもハイイールドが売られて米国債が買われれば、これら2つの利回り差は拡大するはずなのですが、今は過去1年間で利回り差がもっとも縮小しているように見えます。

これだけ見ると、債券投資家は今が直近1年間で最もアメリカの景気後退の可能性が小さいと思っていることになります。

この利回り差が上昇する頃にはアメリカの景気後退も近づいているはずですが、今はまだその兆候はみられません。

となれば、まだ米国株にはまだ上昇する時間的余裕があるのかもしれません。

一方で、米国債は景気後退前の本格的な買いは始まるまでには時間がかかるものの、景気後退時にはなお一層の上昇余地はあると言えそうです。