他の投資家の話を聞いていると「配当が高い企業の株を優先して買う高配当戦略の人」や、「高い売上成長率株を買う高成長戦略をとっている人」などさまざまだなと感じます。

そして、高配当戦略派と成長株戦略派がお互いの投資スタイルを批判したりすることもあります。

ジェレミー・シーゲル博士の書いた「株式投資」でも、成長株よりも高配当株のリターンが高いと言っているので、これも広い意味での成長株への批判のようなものです。

でも、最近のわたしは「どちらかの戦略が絶対的に優れているなんてことはないんだろう」と漠然と考えるようになりました。高配当戦略に向いている相場と、高成長戦略に向いている相場がそれぞれあるだけだと思っています。

この記事のポイント

- 2010年代は高成長株が高配当株のリターンを上回った。

- 低迷期を経て復活する相場だと、安く株の買い増しができる高配当戦略が強そう。逆に、2010年代のような右肩上りの相場では高成長戦略が強い。

- 今後、低迷期に保有株数を積み上げて上昇時に資産を大きくしたいと思うなら高配当戦略が賢い選択。

- 一方で、一時的な下落は目をつぶるとして、今後も株は全体的に右肩上がりに上昇すると考えるなら高成長株が選択肢になる。

高成長株におされ気味な高配当株

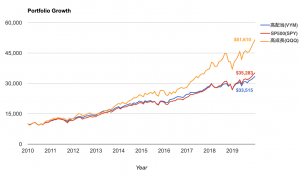

2010年代の高配当銘柄(VYM)、S&P500(SPY)、高成長株が多いナスダック100(QQQ)のリターンの比較をポートフォリオ・ビジュアライザでやってみました。これを見る限り、2010年代では高成長株が優れたリターンを上げたと言えそうです。

ただ、2010年代の結果だけで見て高成長戦略が高配当戦略より優れているという結論にするのは、少し乱暴かもしれません。こうしたリターン検証は、どの時期で比較するかで結果が大きく変わるからです。

例えば、ジェレミー・シーゲル博士の「株式投資」では、ITバブルが崩壊した後の2000年代前半までのリターン比較をして、この時は高配当株が成長株を上回ったと言っています。

結局どちらが良いのかという疑問が残りますが、結局どちらの戦略も時期によって、強み弱みがあるだけで、絶対的にどちらかに優劣がつくようなものではないと最近は漠然と考えています。

株の低迷期に伸びしろを蓄える高配当戦略

手元にデータが少ないので、ここからは実際に検証したわけではなく、私が感じている感覚で話を進めます。

まず、1つ目に思っていることは「高配当戦略は、低迷期があるような相場に強い戦略だ」ということです。

この戦略で一番理想的なのは長い低迷期の後に、株価が上昇する展開です。株が下がった時に高い配当金でたくさんの安い株を買い増しして、株価が戻った時にはより高いリターンを得るのがこの戦略の醍醐味です。

一方で、右肩上がりな相場では、配当金で株を買い増ししても買える株が少なくなる恐れがあり、この戦略では不利になります。市場が右肩上がりだった2010年では、高成長株どころか市場平均(S&P500)にも負ける結果になりました。

右肩上がりの市場に強い高成長戦略

高成長株は「右肩上がりな市場には強く、市場が下落時する時には一時的に大きなダメージを受ける」という特徴があります。上図で2010年代は高成長株が、高配当株やS&P500のリターンを上回ったと書きましたが、実は最大下落率もトップでした。

| シンボル | 最大下落率 | |

|---|---|---|

| 高配当株 | VYM | 11.84% |

| 米国株 | SPY | 16.23% |

| 高成長株 | QQQ | 16.96% |

まとめ

上の話を一旦まとめます。

- 高配当戦略:低迷期がある相場でリターンを伸ばすことができるが、右肩上がりな相場に弱い

- 高成長戦略:右肩上がりな相場でリターンを伸ばすが、市場全体で株が下落する場合に下落率が大きくなる。

つまり、高配当株や高成長株は向いている相場と向いていない相場がそれぞれある気がします。

「高配当戦略が絶対的に優れている」とか「高成長戦略こそ取るべき行動」と言って優劣をつけるものではなくて、今とこれからの相場がどうなるのか(もしくは自分がどんな投資をしたいかを考えて)、どちらが良いか各々選択していくものな気がします。