基本的には2023年は米国債に投資して問題ないと思っています。

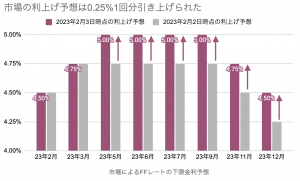

ただ、最近気になるのは、市場の政策金利予想を引き上げていることです。

利上げ停止が近いことを見越して、その好影響を受ける長期米国債に2022年末から投資していたのですが、利上げ停止は予想していたよりも時期が後ろにズレるリスクがあります。

大丈夫だとは思いますが、念のために今週米国債の一部は利益確定して、現金比率をわずかに引き上げました。

もしも、市場の予想が安定してきたら再度、米国債の比率を高めようと思っています。

この記事のポイント

- 政策金利の引き上げ予想が相次いでいる。利上げ停止が近いことを見越して国債を買っていたが、少しだけポジションを落とした。

- 逆イールドは1981年以来の低水準になっているので、市場は景気後退かインフレ低下が起こることは依然としてメインシナリオにおいている。

- 2023年に利上げ停止は起こるなら国債は買いだが、短期的には利上げ予想引き上げで国債が売られる(金利上昇)も警戒が必要な状況。

利上げ停止予想は後ろ倒しに

私は2022年末から米国債に投資をしています。

下の記事でも書いたように利上げが停止される時期の前後で、国債の売りがおさまって価格が上昇に転じやすい(国債利回りが上昇から低下に転じる)動きがあるからです。

利上げ停止ならそろそろ国債は買いだと判断したわけです。

しかし、少し困ったことに2月に発表があった強い雇用統計などの影響を受けて、投資家の間で政策金利の予想を引き上げる動きが見られます。

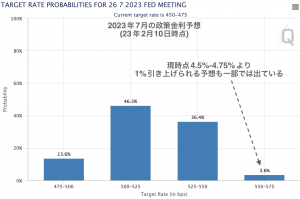

また、少数ではあるものの、市場の政策金利予想のピークとなる7月頃には5.50%〜5.75%にまで(現時点よりも1%あがる)という予想も4%ほど出てきています。

2月上旬から投資家の中で政策金利予想を引き上げる動きが見られていることもあり、利上げ停止を見越した国債の買いポジションは少し修正を加えたほうがいいかと思い、一部の国債ETFを売却しました。

米国債には変わらずに強気姿勢

ただ、2023年は米国債が買われるという予想を変えたわけではありません。依然として長期米国債には強気です。

最近では国債が売られる動きがありますが、それでもまだ調整の範囲だと思っています。

上の政策金利予想のグラフで見たように、市場は依然として2023年内の利上げ停止と利下げを予想しているので、それらをきっかけに国債が大きく買われる展開はやってくるだろうと思っています。

現時点のアメリカでは、10年国債利回りが2年国債利回りよりもかなり低い水準になっていますが、これはかなりの高い確率で米国債の天敵であるインフレを抑えられる(それどころか景気後退になる)ことを示唆しています。

今後、アメリカで「利上げ停止」「利下げ」「失業率の上昇」が見られたら、現金から国債へと資金を段階的に移していく予定です。

最後に

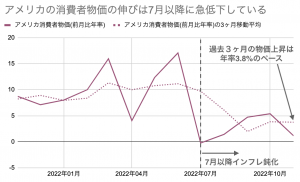

直近に目を移すと、次に潮目が変わるきっかけになりやすいイベントは恐らく、来週14日に控えているアメリカ消費者物価の発表です。

最近では、前月比ではかなり低い物価の伸びが続いているので、これが継続すれば2023年の物価は前年比でも大きく下げることができるはずです。

物価の上昇が持続しやすい品目はまだ下がっていることが確認できていないものがいくつもあるので、それらの変化も慎重に見ていきたいと思います。

消費者物価が良い感じに下がっていて、再び市場の政策金利予想が下方に修正されるようなら、再び少しだけ国債へ資金を追加する予定です。