この記事を書いているのはちょうど2022年9月のFOMC(アメリカの金融政策を決める会議)が行われているタイミングです。

市場はその結果待ちの状態ですが、その市場の投資家の予想の中で少し気になることがあるので書いておきます。

それは、アメリカ中央銀行のトップのパウエル議長が「高い金利をしばらく維持する」と予想しているにも関わらず、市場は未だに2023年の中旬に利下げがあると考えていることです。

この記事のポイント

- 市場は2023年半ばに利下げを予想している。

- 一方で、金融政策を決める中央銀行は2%のインフレ率に戻るまで景気を抑制するような高い金利を維持すると言い、市場とはスタンスが異なる。

2023年に利下げを予想する市場

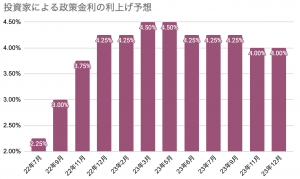

まず、9月20日時点での投資家の政策金利予想をおさらいしておきます。

注目ポイントは2023年3月に政策金利が4.50-4.75%まで引き上げられるのに、6月には政策金利が下がりだす点です。

まだ半年も先のことなので投資家は不確かな予想しかできていないと思われますが、現段階では2023年6月にも利下げが始まると投資家は考えているように見えます。

利下げの理由は景気悪化

2023年6月頃に利下げが始まる理由は、恐らくその時期にはアメリカの景気が悪化するからです。景気が悪くなれば、景気を支えるために利下げをしなければならないと市場は考えているのでしょう。

ニューヨーク連銀のサイトで、景気が悪化する時期(景気後退期)が訪れる予想確率を確認してみると、ちょうど2023年の夏頃に景気後退になる確率が急上昇しています。

>>【詳細記事】NY連銀の景気後退確率モデル、2023年7月に高水準に。

FRBの意向は「より高い金利をより長く」

もしも2023年に利下げが起こるなら、(利下げ後にすぐに株価が回復するわけではないとしても)株価にとってはかなりのプラス材料になります。

しかし、問題なのはFRBは市場の金利引下げ予想をよく思っていない恐れがあることです。

8月にジャクソンホールでFRBのパウエル議長が講演をした際には。政策金利はより高い政策金利をより長く続けたいという意図を話していました。

>>【詳細記事】ジャクソンホールを終えても、米国株には弱気なまま。

なので、2023年3月までにせっかく4.50%-4.75%まで政策金利を引き上げたとしても、わずか3ヶ月で利下げされると市場に思われているのはFRBとしては不満だと思います。

そこで、FOMC後のパウエル議長の会見では再び「より高い金利をより長く」と言ったり高い政策金利見通しを示したりして、市場の利下げ予想を薄めようとするかもしれません。利下げ予想を払拭するような発言や金利見通しは株価にとってはマイナスになります。

FOMCでは政策金利の利上げだけではなく、パウエルの発言や政策金利見通しにも注目が集まりそうです。