私はあまり配当を目当てにした投資は意識していないのですが、それでも資産の一定割合で配当をちゃんと出してくれる銘柄にも投資しています。

安定した配当狙いの保有銘柄

- マクドナルド

- ジョンソン&ジョンソン

- P&G

- コカ・コーラ

- 3M

これらの「安定して配当をくれる銘柄」はどんな基準で選んでいるのか、私なりの方法を紹介するのがこの記事です。

高配当を狙っている人がこれらの銘柄をみたら、それほど高い配当利回りではないので、少しがっかりするかも知れません。

しかし、あまりに高すぎる配当利回りは維持できずに配当の削減や停止につながる恐れがあります。配当利回りが7-8%を超えるような高配当銘柄に数年間投資したことがある人なら、一度は急な減配で株価も配当利回りも大幅に減少して損した経験したことがあるはずです。

配当目当ての投資はただ利回りが高い銘柄に投資してもうまく行かない点で難しいのですが、配当利回りが高いこと以外ににどのような選び方をしたら良いのでしょうか。

正解は一つではないと思いますが、私の場合は「既に何年も着実に配当を増やしてきた実績があり」、「今後も配当を増やせるような成長の幅を感じる銘柄」を選ぶようにしています。

私の配当銘柄の選び方

- 配当目当ての銘柄選びは、(1)配当を継続的に増やしてきた「過去の実績」と、(2)今度も継続的に配当を増やせるようなビジネスを持っているかの「将来展望」で選んでいる。

- 過去の実績として、配当を毎年増やしている連続増配銘柄かどうかを重視。

- 将来の展望として、資金調達コスト以上に十分儲かるビジネスをしているかに注目。

過去の配当の実績で優れている銘柄を選ぶ

配当を目当てにした銘柄を選ぶ時には、配当を減らさない企業を選ぶ必要があります。

配当を減らさない傾向がある企業かどうかを知る簡単な方法は、過去の実績を見ることです。

アメリカには配当を減らさないどころか、何十年にも渡って配当を毎年増やしてきている企業がたくさんあります。

アメリカの連続増配銘柄の例

| 企業名 | 連続増配年数 |

|---|---|

| P&G | 64年 |

| 3M | 62年 |

| コカ・コーラ | 58年 |

| ジョンソン&ジョンソン | 58年 |

| アルトリアグループ | 50年 |

| ペプシコ | 48年 |

| マクドナルド | 44年 |

| AT&T | 36年 |

※上の表は2020年7月1日時点のものです。その他、多数の連続増配銘柄の調べ方は以下の記事を参照してください。

【初心者向け】米国株投資の魅力、連続増配銘柄の調べ方。

米国株の魅力の一つに、配当を毎年引き上げる連続増配銘柄が多数あることがあげられます。P&G、マクドナルド、ウォルマートは有名な連続増配銘柄ですが、その他にはどんなものがあるのでしょうか。この記事では、連続増配銘柄の調べ方を紹介します。

これらの連続増配銘柄の中から配当目当ての銘柄を選んでおけば、どの企業も簡単には配当を減らさないので、投資している間に配当を減らさせる恐れは少なくできます。

将来の成長性がまだ十分にある企業を選ぶ

連続増配していたら、私はどんな銘柄でも買っているかというとそうではありません。

たとえば、AT&Tというアメリカを代表する通信会社(NTTのような会社)は連続増配銘柄ですが、あまりこの株は買うつもりはありません。

少なくとも2020年10月時点ではAT&Tのビジネスの伸びしろはあまり大きくない気がしているからです。

ビジネスに伸びしろがないと、今後も継続して配当が増やせる見込みが少ないか、配当を増やしても微増にとどまるため、この銘柄への投資はあまり気が進みません。

では、どうやってAT&Tのビジネスの伸びしろを判断しているかを次に説明していきます。

ビジネスの伸びしろの調べ方

成長の伸びしろは売上成長率で見ても良いのですが、それは説明されなくてもわかると思うので、ここでは配当を増やしていくために必要な資金繰りの観点から調べてみます。

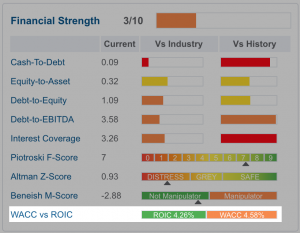

2020年10月時点のAT&Tを調べてみると、「設備投資などの事業投資で増える儲けの割合(ROIC:4.3%)」が「社債などの借金利子のコスト(WACC:4.6%)」よりも少なくなっていて、今は資金集めをして事業に投資しても手元の現金を増やせない状態にあることがわかります。

重要用語

- ROIC:事業投資をして新たに生み出せる利益の割合

- WACC:資金調達のコストの割合(有利子負債の利子)

ROICとWACCの関係

- ROICがWACCより大きい場合:事業投資すれば、集めた資金のコスト以上に儲けが増えるので、毎年手元の現金が増えていく(配当も増え、株価も上がりやすい)。

- ROICがWACCより小さい場合:事業投資しても、集めた資金のコスト以上に儲からないビジネスになっているので、追加投資はされず成長しづらい(配当の伸びはいずれ頭打ち)

AT&Tの場合は、ROICがWACCよりも小さくなっているので、成長しづらいビジネスを抱えているように見えるので、あまり投資をする気になりません。

ROICとWACCの調べ方

ROICやWACCは自分で計算するのは大変なので、グーグルで検索したり、GuruFocusというサイトに載っている数字で確認するのが早いです。

たとえば、AT&Tであれば、GuruFocusのAT&Tのページに掲載されている”WACC vs ROIC”という項目から数字を確認できます。

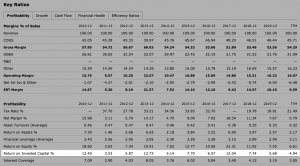

ただし、この方法では調べた時点のROICとWACCの値しか確認できません。

新型コロナウイルスなどで一時的に業績が不安定になっている銘柄では、ROICが例年よりも大幅に減少している可能性があるので念のため、Morningstarというサイトを使った過去数年分のROICの見方も掲載しておきます。

冒頭でお話した配当目当てで私が保有している銘柄について数字を調べてみましたが、どれもROICがWACCを安定して上回っていて良い感じです。

| ROIC | WACC | |

|---|---|---|

| マクドナルド | 12.6% | 4.2% |

| ジョンソン&ジョンソン | 16.0% | 4.9% |

| P&G | 12.4% | 3.4% |

| コカ・コーラ | 10.0% | 3.9% |

| 3M | 14.0% | 5.9% |

さいごに

この記事では、私なりの配当目当ての銘柄の選び方を紹介しました。

基本的には「過去に配当を増やしている実績があり」、「まだまだ成長の余地がある企業」を選ぶようにしてます。

配当が継続できるかどうかは、配当性向(dividend payout ratio)の数字を見る方法などもありますが、実践してみてあまりシックリこなかったので、今はこの記事に書いた項目をチェックするくらいにとどまっています。

銘柄選びは投資家によって見る目線も正解も異なるので、この記事に書いていることはほんの一例に過ぎませんが、よろしければ参考にしてみてくだしさい。