9月から拡大されるFRBの量的引き締めについて、書いていきたいと思います。

早ければまもなくその影響が出てくるかもしれないので、そろそろ意識をしておいても良い頃だと思っています。

この記事のポイント

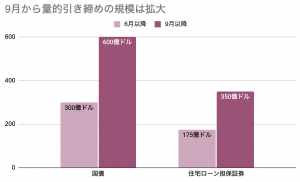

- 9月にFRBの量的引き締め規模拡大が行われた。今後は国債は600億ドル、住宅ローン担保証券は350億ドル最大で処分される。

- 前回の2017年の様子をみると、量的引き締めはあらゆる国債の利回りを上昇させる効果を持つ。

- 国債利回りが上昇すれば、株に下落圧力がかかる。

量的引き締めとは

アメリカでは6月から「量的引き締め」と呼ばれる政策が始まっています。

FRBがたくさん持っている債権のうち、満期を迎えた国債と住宅ローン担保証券は再投資されずに市場にバラまかれたドルが回収されています。

6月から8月までの間に処分される国債は最高で毎月300億ドル、住宅ローン担保証券は最高で毎月175億ドルまででしたが、9月からはその上限がそれぞれ2倍に引き上げられています。

量的引き締めの影響について

量的引き締めの規模が大きくなると、投資家にとってどんな影響があるのでしょうか。

まず、直接的な影響を受けるのは国債に投資している債権投資家です。国債の価格が下がって、利回りが上昇する動きが見られます。

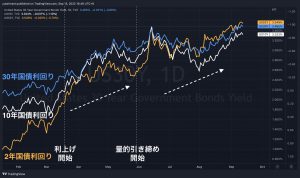

過去に量的引き締めをやった2017年前後の国債の利回りを以下のグラフにしましたが、量的引き締め実施以降はあらゆる国債の利回りが上昇(価格は下落)していることがわかります。

グラフをよく見ると、利上げと量的引き締めの効果の違いについても傾向が読み取れそうです。

利上げのみで量的引き締めをやっていない時期では2年国債利回りは上昇した一方で、10年や30年の国債利回りはハッキリした上昇トレンドは見られませんでした。

しかし、量的引き締めが始まると10年や30年などの長期の国債も利回りが上昇してます。

- 利上げだけ:短期国債利回り上昇。長期の国債は上昇トレンドなし。

- 利上げ&量的引き締め:短期も長期も国債の利回りは上昇。

ただ、今回の2022年の金融引き締めはこんなに小難しい分類をしなくてもいいかもしれません。

2022年は利上げ幅が大きかったからか、それとも量的引き締めの効果を早めに織り込んだのかわかりませんが、下のグラフを見てみると「利上げのみ」「利上げ&量的引き締め」に関わらず今回は順調に右肩上がりに利回りが上昇しています。

2018年の株式市場の混乱

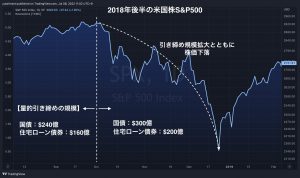

量的引き締めで困るのは債権投資家だけではありません。国債の利回りが上昇すると、株にも下落圧力がかかります。

2018年10月に量的引き締めの規模が大きくなった時には、その後に大きな株価の下落が起こりました。

今回2022年9月の量的引き締めの規模拡大は、2018年のものを大きく上回るので、そろそろ量的引き締めによる株価への影響も警戒しても良い頃だと思います。

ちなみにFRBの国債の満期はたいてい15日か月末に迎えます。今週15日(木)には、量的引き締めの規模拡大をして初めての満期日を迎えるはずです。

たいていの月では月末のほうが満期を迎える国債が多いので影響がでるのは9月末以降だと思いますが、市場に混乱がないか様子見をしようと思います。