2020年3月24日のダウ平均は歴史的な上昇率を記録しました。

そこで、自然と湧き上がってくる疑問があります。この日のダウの上昇は、低迷している株価の底打ちを意味する上昇なのかどうかです。

この記事ではリーマンショック時に株に先行して底打ちしたいくつかの指標を使って、現時点でどこまで株価が底に近づいているかを調べて見ました。

一部では底打ちのシグナルが出ているものの、シグナル発生後にさらに株価の下落した過去のデータもあるので、もうしばらくは警戒が解けない状況が続きそうです。

この記事のポイント

- リーマン・ショック時に株価よりも先に底打ちした、インフレ率、恐怖指数(VIX)、長期金利、ハイイールド債の現状を確認した。

- これら指数の中には、2020年3月24日の時点で既に底打ちしたように見えるものもあった。

- しかし、底打ちのシグナルが出たとしても、まだ安心するのは早い。リーマン・ショック時では、底打ちのシグナルが出た直後の2ヶ月間で、株価は約30%の下落を経験している。

リーマン・ショック時に株価に先行して反応した指標

前回の景気後退時にリーマンショック時を振り返ると、株価が底を打ったのは2009年3月9日でした。そして、株価よりも早くピークを付けている指標がいくつかあります。

| 指標 | ピーク | 株の底値まで |

|---|---|---|

| 期待インフレ率 | 2008年11月20日 | 約3.5ヶ月前 |

| VIX(恐怖指数) | 2008年11月20日 | 約3.5ヶ月前 |

| ハイイールド債 | 2008年12月15日 | 約3ヶ月前 |

| 長期金利 | 2008年12月18日 | 約3ヶ月前 |

これらの指標が2020年3月25日時点で、ピークをつけているのかを確認して行きます。

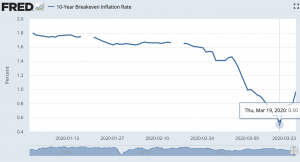

インフレ率

まずは、インフレ率(市場の期待インフレ率)ですが、こちらは2020年3月19日に底打ちしてるように見えます。

最新の期待インフレ率のグラフはこちらから確認できます。

VIX

続いて、恐怖指数と呼ばれるVIXを見ていきます。

VIXは投資家の心理が冷え込んでいる時に高い値をつけます。なので、よく「VIXが高い時が買い時、VIXが低い時が売り時」と呼ばれます。

2020年のVIXを見てみると、3月16日をピークに低下しているように見えます。

ただし、VIXは急上昇することもあるので、3月16日の数字をこれから追い抜いて「まだピークではなかった」という展開になることもありえます。

VIXの最新のグラフはこちらから確認できます。

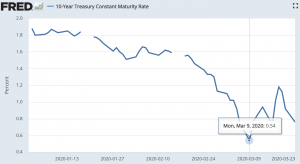

長期金利(10年国債利回り)

長期金利として10年国債利回りに目を移すと、3月9日まで低下した後に、上昇していることがわかります。

ただし、最近数日間の10年国債利回りは再び低下傾向にあるので、ひょっとすると3月9日が利回りの底ではなく、これから更新される可能性もあります。

VIX同様に、こちらもまだ少し様子をみたほうが良いかも知れません。

10年国債利回りの最新のグラフはこちらから確認できます。

ハイイールド債

最後に返済能力にやや難がある企業の社債(ハイイールド債)の利回りを見ていきます。

景気の底が近くなって企業の返済能力を疑いが和らぐと、売られていた社債は買い戻されて、社債利回りが低下する傾向があります。リーマン・ショック時は、株価よりも先にハイイールド債の利回りの低下が見られました。

しかし、2020年のハイイールド債の傾向を見ると、まだまだ利回りの低下は見られないようです。

※ここでは、より正確に市場からの企業の返済能力の評価をみるために、ハイイールド債の利回りと国債の利回りの差(社債スプレッド)のグラフを表示しています。

ハイイールド債の利回りについては、まだ株価が底値をつけるシグナルが点灯していないようです。

※追記:2020年3月23日に、(一時的かも知れませんが)ハイイールド債もピークをつけてシグナル点灯しました。

ハイイールド債のスプレッドの最新のグラフはこちらから確認できます。

まとめ

リーマンショック時に株価よりも先にピークをつけた指標を使って、2020年の株の底値がどれだけ近づいているかを見ていきました。

その中には、期待インフレ率やVIX(恐怖指数)など、一部の指標には既にピークが来ていると見られるものもありました。リーマン・ショック時と同じような展開になるなら、2020年7月頃には株の底値が来るかも知れません。

ただし、株価の底値に先行するシグナルがいくつか点灯したとしても、注意すべきことがあります。

1つ目の注意点は、リーマン・ショック時には株価の底のシグナルが点灯したとしても、それ以降でさらに株価を下げたことです。当時の株価を以下にグラフにしましたが、シグナル点灯後の2ヶ月で株価は約30%ほど下げています。

シグナルが点灯しても、株価はまだ下げるかも知れないので油断ならないようです。

2つ目の注意点としては、上のシグナルが点灯しても、今回の株価の下落が止まるためには新型コロナウイルスの収束が必要不可欠だということです。

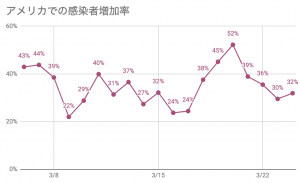

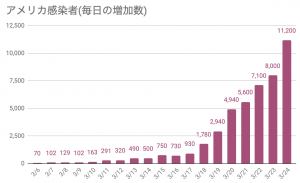

この数日の間、米国では感染者増加数が一時期50%を超えていた最悪期より低下してきましたが、毎日の感染者数はまだピークをつけていないようです。

感染者の増加率のペースは落ちてはいますが、毎日の感染者の増加数がピークをつけないことには、他の指標がピークをつけてもまだハッキリと株の底を打ったと言い難いです。