先週の出来事にはなりますが、BTFP(バンク・ターム・ファンディング・プログラム)という制度を使った新規融資が3月に終わることが決まりました。

この記事のポイント

- BTFPは現金不足となった金融機関を救う目的でFRBが作った貸付制度だが、3月で停止することがきまった。

- BTFPの新規借り入れが終わっても、S&P500は恐らくそれほど影響はない。中小の銀行が破綻するかもしれないが、去年と違って今はインフレは落ち着きつつあるため、景気が悪化するなら金融緩和に踏み切れるはず。

BTFPとは

BTFP(バンク・ターム・ファンディング・プログラム)と横文字が続くと、これは何だろうと思うのが普通ですので、少し説明します。

このBTFPという制度は2023年3月にシリコンバレーバンクの破綻があった頃、アメリカの金融機関がシリコンバレーバンクのように現金不足に陥らないようにすることを目的としてはじまった、FRBから銀行にお金を貸し出すというものです。

つまりは、銀行などの金融機関が破綻しないようにするための救済策です。

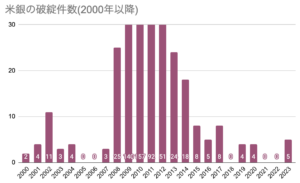

この制度のおかげがあったのか、それともシリコンバレーバンクが異端な経営をしていただけなのか、とにかく2023年の銀行の破綻はアメリカで5件だけと少ない数に抑えることができました。

そのBTFPが3月11日で新規融資を打ち切ると正式に発表されました。

BTFP停止の影響

このBTFPの新規融資打ち切りの株価への影響ですが、個人的にはそれほど大きくないのだろうと思います。

たしかに、BTFPで資金をやりくりしていた中小の銀行のいくつか潰れてしまうかもしれません。その可能性はあると思います。

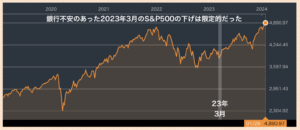

しかし、潰れたとしても2023年3月と同じように再びFRBが迅速に救済に動くなら、米国株への影響はかなり限られたもので終わる気もします。実際にシリコンバレーバンク破綻があった2023年3月のS&P500の下げはかなり限定的でした。

加えて、2023年3月に比べて今のアメリカはインフレはかなりうまく抑えています。

>>12月のPCEデフレータでもアメリカの順調な低インフレが続く

銀行の破綻が再燃して景気が悪化する気配が出てきそうなら、FRBの得意とする金融緩和という武器が使えます。それなら、大きな心配はしなくて良いのだろうと思います。

BTFP停止の背景

今回FRBが早々BTFP打ち切りを宣言した背景には、BTFPを使って得た資金でより高い金利で安定的に運用(利ざや稼ぎ)するような、使われ方をしていることが目についたためと言われています。

特に23年11月からはBTFPの貸出が急増していて(下図)、これに対してFRBは本来の目的にそぐわないと腹を立てていたようです。

そうなると、今までのようにFRBからドルを引き出す手段を失うと巡り巡って市場を流れるドルが減るのではないか、それは株式市場にとって悪影響があるのではないかという心配もできなくないです。

しかし、下の記事で書いたようにBTFPを使ったドルの供給よりも、リバースレポの減少というもっと大きなドルの供給源がまだあるので、まだ心配はいらないです。

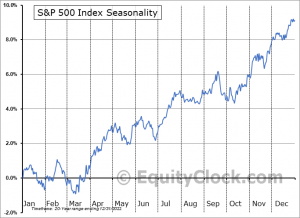

2月や3月のS&P500は例年下落しやすいので一時的に不調になるかもしれませんが、おそらく例年通りの規模の下落で収まってくれるはずです。

一方で、例年と違う動きがあるとするなら、警戒すべきは今年5月以降にリバースレポが枯渇して、なおかつ量的引き締めや高い政策金利などの引き締め政策が続く場合だろうと思います。