アメリカの経済に関するデータを何十年分もまとめてグラフにしてくれるFREDというサイトがあります。

私も毎日見ているのですが、このトップ画面には「よく調べられているデータ(Popular Series)」を10個ほど見ることができます。

この記事を書いている時点の「よく調べられているデータ」の10個を見てみると、今のアメリカの姿とFREDを使っている投資家や経済の専門家たちが気にしている点が透けて見える気がしたので、少し取り上げてみたいと思います。

よく調べられているデータ

- アメリカの景気の好調ぶりがわかるデータ(GDP、実質GDP、失業率)

- 急上昇するインフレに関するデータ(消費者物価、ブレークイーブンインフレ)

- 2021年動きが見られそうな金利に関するデータ(FFレート、10年債利回り、30年固定住宅ローン金利)

- 景気悪化の予兆を知るためのデータ(10年債と2年債利回りの差、ハイイールド債のスプレッド)

アメリカの景気の好調ぶりがわかるデータ

「よく調べられているデータ」の中で、今のアメリカの景気の好調ぶりが垣間見れるものがいくつかあります。GDPと失業率です。

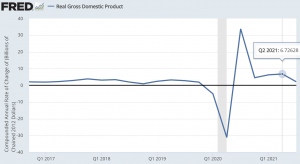

今年2021年のアメリカのGDP成長率は絶好調です。

低迷した2020年の反動やアメリカ政府の現金給付の影響もありますが、2021年はかなり高いGDP成長率を続けています。

このまま2021年第4四半期も好調が続くと予想されているので、2021年の景気はまだ問題なさそうです。

また、2020年に急激に上昇した失業率も異例の速さで低下しているので、やはり2021年は景気が良かったのだと言えそうです。

出典:FRED

急上昇するインフレに関するデータ

多くの投資家が心配しているように、今のアメリカは高いインフレに見舞われています。

消費者物価は前日に書いた記事の通り約40年ぶりの高さになっており、前年比7%台も近づいています。

少し興味深いのはFREDのユーザたちが気にしているのは、アメリカの人々が実感している消費者物価だけではない点です。

10年国債を購入する投資家が今後10年間で何%のインフレを想定しているかをブレークイーブンインフレという値で調べることができるのですが、これがFREDでよく調べられています。

出典:FRED

上のグラフで見てみるとわかるように、10年国債に織り込まれているインフレ率は2.44%に過ぎません。

これを見ると、10年国債を買っている投資家は「2021年の高いインフレ率は一時的で、ずっと今の高いインフレが続くわけではない」と考えていることがわかります。

2021年動きが見られそうな金利に関するデータ

今のアメリカは景気もよくインフレ率もあがっているなら、この景気が過熱しないように政策金利を引き上げて景気をコントロールしなければなりません。

2021年には政策金利の引き上げが予想されているので、金利に関するデータもFREDで頻繁に調べられているようです。

具体的には政策金利(フェデラル・ファンズ・レート、FFレート)、10年国債利回り、30年固定住宅ローン金利が頻繁に見られてます。

上は政策金利の長期チャートですが、印象的なのは1980年代前半の高かったインフレを抑えるに引き上げられた金利の高さです。

どうも債券投資家は2021年のアメリカのインフレは1980年代以来の40年ぶりの高さになっても「一時的」で済むと思っているようなので、これからのアメリカで1981年のような高さまで政策金利が引き上げられることはないと思います。

というよりも、1981年のような高い政策金利になるずっと前に政策金利の引き上げで景気が悪化して、利上げがストップする可能性が高いと私は考えています。

1980年代以降は政策金利の山の高さは毎回の景気サイクルごとに小さくなっている傾向がある上に、最近は金融緩和のやりすぎで少しの利上げでも景気の悪化を招きやすくなっています。

なので、今回は前回2018年まで続いた利上げの2%半ばまで上げることはできずに景気が悪化するのだろうと思います。

債券投資家も政策金利が引き上げられて景気悪化を招くと思っているのか、最近では景気悪化に強い10年国債利回りが買われて利回りが低下する現象が起こっています。

景気悪化の予兆を知るためのデータ

政策金利が引き上げられて景気が悪化すると考えている投資家が多いのか、FREDでは「景気悪化の予兆」とされるデータがよく調べられています。

「10年国債と2年国債の利回りの差」と「ハイイールド債のイールドスプレッド」です。

「10年国債と2年国債の利回りの差」は景気後退前に、ほぼ必ず値がマイナスになることが知られています。

出典:FRED

現時点ではプラスの値で推移しているので、まだ心配はいらないようです。

また、景気が悪化するとハイイールド債(ジャンク債)が他の債券に比べて大きく売られて、債券利回りが上昇する傾向があります。

なので、景気悪化の指標としてハイイールド債と国債の利回りの差(ハイイールド債のイールドスプレッド)もFREDで調べられているようです。

出典:FRED

現時点では、こちらもまだ大きな上昇は見られていないので問題はなさそうに見えます。

まとめ

この記事ではFREDでよく検索されているデータを見ていきました。

よく調べられているデータを見ると、アメリカの景気は今はかなり強いがインフレも一時的に強まっていて、これからは景気の過熱を防ぐために政策金利の引き上げなど金利環境が変わっていく気配を感じます。

また、今のアメリカは金利の上昇には耐えられないと考えているのか、FREDから景気悪化の兆候をいち早く見つけようとする動きもあるようです。