私は2020年半ばから銀行株に投資していますが、銀行株が上昇する期間はそれほど長く続かない恐れもあると警戒しながら投資をしています。

この記事では「なぜ銀行株に投資しているのか」、「銀行株に投資して儲かる時期は、なぜ長く続かないかも知れないのか」、「銀行株が上昇しにくい展開になった場合、代わりに何に投資するのが良いか」を書いていきます。

この記事のポイント

- 2021年は景気が回復して長期金利が上昇し、銀行の金利収入が増えると考えて銀行株に投資している。

- しかし、長期金利が急上昇して景気が冷えてしまうと、FRBが金利の上昇を抑える行動に出るかも知れない。そうなれば銀行株の上昇要因が減る。

- FRBが長期金利の上昇を抑える行動に出るなら、「インフレに強い銘柄」か「高配当株」が次の投資先の候補になる。

米銀行株が上昇する仕組み

私は景気が良くなれば銀行株が上昇すると思って、JPモルガン・チェースやウェルズ・ファーゴなどアメリカの銀行株をいくつか購入しています。

長短金利差拡大の恩恵を受けるアメリカの銀行に投資する

この記事では、なぜ2021年以降に銀行株にチャンスがあると私が思っているのかを少し詳しくお話し、さらにどの銀行がチャンスが大きそうかを数字を拾いながら考えていきます。

銀行株の株が上がる仕組みをシンプルに書くと(1)アメリカの景気見通しが良くなる、(2)景気が良くなれば長期金利が上昇する、(3)金利収入を得る銀行が儲かるというものです。

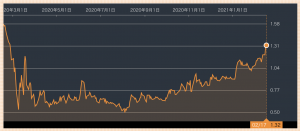

そして狙い通り、長期金利は上昇を続けて1年ぶりの高水準まで上昇し、銀行株も比較的順調に株価を上げています。

アメリカの長期金利はコロナ前の水準にまでまだ回復していなく、「このまま何もなければ」長期金利はコロナ前の1.5%を目指して上昇するはずです。個人的には1.5%を超えて、さらに金利が上がっていく可能性すら高いと思っています。

それなら銀行株もまだ上昇するはずなのですが、そろそろ警戒しないといけない問題があります。

FRBは何%までの金利上昇なら見逃してくれるかです。

長期金利の上昇はどこかで中央銀行FRBが止めてくる

長期金利は上昇しすぎてしまうと、景気を冷やす力が働きます。

FRBはこの1年間、コロナで失われた雇用を取り戻すために手段を選ばず景気対策を打ってきましたが、今でも失業率はコロナ前よりもずっと高い状態にあります。FRBとしては、この状態で長期金利の上昇が景気を冷やすことは避けたいはずです。

今は長期金利が多少上がってもFRBは見逃していますが、金利が景気を冷やしているとFRBが一度判断すれば、国債の購入額を増やすなどして長期金利を引き下げようとするはずです。

なので、基本的に「このまま何もなければ」アメリカの長期金利はスルスルと上昇して銀行株も上がるはずなのですが、どこかの時点でFRBは長期金利を引き下げて、銀行株の伸びが鈍化する展開になる恐れがあります。

銀行株への投資の先

FRBが長期金利を引き下げて、銀行株の上昇が要因がなくなってしまったら、どうしたら良いでしょうか。

銀行株の投資の乗り換え先としては、次の2つが考えられます。

- 石油や資源株などインフレに強い銘柄:景気が良いのに金利を低く抑えた場合、景気は過熱してインフレが起こりやすくなる性質を利用する。

- 高配当株銘柄:長期金利(国債の利回り)が低く抑えられるなら、金利収入が欲しい投資家は高配当株への投資を増やすことを見越した投資をする。

具体的には石油株のエクソン・モービル、高配当のブリティッシュ・アメリカン・タバコやアルトリア・グループなどが候補になると思います。

ウォーレン・バフェットは既に動いている

ちなみに、とても興味深いのは最近のウォーレン・バフェットの投資です。

バフェットの投資先は銀行株が多かったのですが、既にいくつかの銀行株を売り、シェブロン(石油株)やベライゾン(高配当株)などを買ったようです。

>>米バークシャー、ベライゾンやシェブロン株取得(ロイター、2021年2月17日)

バフェットはFRBの動きを予想をした投資はしないと普段から言っているので、「良い企業がお買い得になっているから」という理由で買っているだけかも知れません。

それでも、バフェットは2020年から日本の商社(インフレに強い銘柄)に投資したりしているところを見ると、少なくともインフレは意識しているようです。また、ベライゾン以外にも高配当な医薬品の企業(アッビィとブリストル・マイヤーズとメルク)の株を買い増ししている点を見ても、配当も意識しているように見えます。

気になるのはベライゾン、アッビィ、ブリストル、メルクとすべて不景気でも売上が安定している企業なことです。まるで、既に次の不況を見据えているかのようです。

私は2021年の目の前に迫っている景気回復と金利上昇に期待して銀行株に投資してきましたがこの投資をいつ回収して次に進むかは検討しなければなりません。

バフェットのように既に銀行株を一部手放している投資家もいることが分かったので、もう少し先の将来にも目を向けようと思います。